واکاوی اصلاح سهام | حرکت بعدی بورس

می متالز، کند شدن نسبی ورود نقدینگی به بازار در کنار برخی گزارشهای نامناسب از عملکرد فصل زمستان شرکتها باعث شد شاخص سهام اولین هفته قرمز در سال ۹۹ را ثبت کند. شاخص در هفته جاری ۳ درصد افت کرد و مجددا به زیر مرز یک میلیون عقبنشینی کرد.

خبر دیگری که دیروز به صورت رسمی منتشر شد، تمدید زمان واگذاری واحدهای صندوق واسطهگری مالی یکم (ETF)، تا ساعت ۲۴ امروز بود. بیش از این قرار بود پذیرهنویسی ETF ها تا پایان ساعت ۲۴ چهارشنبه باشد؛ اما وزارت اقتصاد اعلام کرد به دلیل استقبال عمومی زمان را یک روز دیگر تمدید میکند.

بازار سهام پس از هفتههای متوالی رشد بی وقفه در سال ۹۹ سرانجام روند منفی به خود گرفت و با افت سه درصدی شاخص کل، دماسنج بازار سهام زیر مرز روانی یک میلیون واحد جا خوش کرد. کند شدن نسبی ورود نقدینگی به بازار در کنار برخی گزارشهای نامناسب از عملکرد فصل زمستان شرکتها باعث شد که سمت و سوی اصلاحی بازار در این هفته پررنگ شود.

در همین حال، با تشدید نوسانات منفی در سهام بزرگتر، بار دیگر جریان نقدینگی به سمت شرکتهای کوچکتر سوق یافت؛ وضعیتی که با توجه به شرایط قیمتگذاری این سهام و عدم تناسب آن با سودآوری خطر پیشروی این گروه در محدوده حبابی را تقویت میکند.

همزمان، پذیره نویسیETF بانک و بیمهای دولت نیز دیروز پایان پذیرفت که خبرهای اولیه از عدم تکمیل ظرفیت آن حکایت میکند. تجربه اخیر نشان میدهد که احتمالا روش مستقیم عرضه خرد سهام در بازار هم به لحاظ موفقیت و هم به جهت انتقال حقوق مالکیتی به خریداران از مزیت بیشتری برخوردار است.

شوک منفی گزارشها

هفته جاری مقارن با آخرین مهلت ارسال گزارشهای ۱۲ ماهه شرکتها در بازار سرمایه بود. به این ترتیب، بار دیگر سامانه اطلاعرسانی ناشران میزبان تعداد زیادی از اطلاعیههای جدید بود که خوراک تحلیلی برای بررسی عملکرد فصل زمستان شرکتها فراهم کرد.

در همین راستا، در حالی که انتظارات عمومی از گزارشهای فصل زمستان به واسطه پایینتر بودن میانگین ارز و کاهش قیمتهای جهانی چندان بالا نبود اما گزارشهای ارسالی در برخی صنایع از انتظارات هم ضعیفتر بود. بارزترین مورد به پالایشگاهها مربوط بود که زیانهای سنگین ناشی از کاهش ارزش موجودیها را به اطلاع بازار رساندند. بهطور متوسط سودآوری عملیاتی این صنعت در اثر افت شدید قیمت نفت در اسفند ماه در سال ۹۸ نسبت به سال قبل ۵۰ درصد کاهش یافت.

زیان فصل زمستان این بنگاهها بهطور متوسط نیمی از سود ۹ماه اول را از بین برد که در این میان شرکتهایی مانند پالایشگاه شیراز و لاوان و بندر عباس ضربه بیشتری پذیرفتند. شرکتهای فولادی و پتروشیمی نیز عمدتا کاهش سودآوری به ویژه نسبت به فصل تابستان را به بازار گزارش کردند تا هم افت قیمتهای جهانی و هم محدودیتهای ناشی از ویروس کرونا گریبانگیر عملکرد شرکتها در فصل سرد باشد.

در صنایع دیگر نیز عملکرد فصل زمستان عموما در بر دارنده شگفتی مثبتی نبود و اکثریت شرکتها مطابق انتظارات قبلی ظاهر شدند. به رغم رشد حدود ۱۵ درصدی میانگین نرخ ارز آزاد و نیما نسبت به فصل زمستان در دو ماه نخست، به دلیل افت قیمتهای جهانی از یک سو و محدودیتهای تولید و فروش محصولات به دلیل شیوع بیماری کرونا، انتظار نمیرود که گزارشهای فصل بهار نیز بهتر از زمستان باشد. در صنعت پالایشی نیز به رغم برگشت قیمتهای نفت، حاشیه سود فروش محصولات (مشهور به کرک اسپرد) ضعیف تر از شرایط قبلی است.

دریافت گزارشهای مزبور در شرایطی صورت میپذیرد که نسبتهای قیمت بر درآمد میانگین بازار سرمایه بر اساس سودآوری ۱۲ ماه اخیر در محدوده ۲۰ واحد قرار دارد؛ وضعیتی که از منظر فاصله قابلتوجه با میانگینهای تاریخی (۷ واحد) و نیز بازده بدون ریسک (۱۵ درصد) در شرایط نبود چشمانداز رشد معنادار سودآوری شرکتها هشداربرانگیز است.

نوسان در بازار همسایه

قیمتهای دلار در بازار آزاد تهران در هفته جاری به محدوده ۱۷۸۰۰ تومان رسید که بالاترین نرخ در ۱۹ ماه اخیر است. تنها در مهرماه ۹۷ بود که برای چند روز ملتهب نرخها بالاتر از ۱۸ هزار تومان قرار گرفت.

از آن زمان تاکنون، بهرغم فشارهای تحریمی و محدودیت عرضه، بانک مرکزی موفق شده تا با پارهای از تمهیدات، از التهاب بیشتر ارزی پیشگیری کند. رشد تقریبا هزار تومانی قیمتها در ۱۰ روز گذشته بار دیگر زمزمههایی از در پیش بودن موج جدید تورم ارزی را در جامعه ایجاد کرده است؛ بهویژه آنکه برخی گمانه سرایت آثار رشدهای هیجانی بورس به بازار ارز را مطرح کردهاند.

بهرغم این مساله، نگاهی به پارامترهای بنیادین نشان میدهد که ارزش کنونی ریال در برابر ارزهای خارجی در سطوح نازلی از منظر نسبی قرار دارد. در همین راستا، با تبدیل حجم نقدینگی کنونی به دلار ۱۷۸۰۰ تومانی رقمی کمتر از ۱۵۰ میلیارد دلار حاصل میشود که معادل کفهای تاریخی این نسبت است.

به لحاظ برابری قدرت خرید نیز نرخهای فعلی نزدیک به ضعیفترین سطوح ارزش نسبی ریال از سال۵۷ تاکنون است. در همین حال، سیاستهای محدودیت واردات و رصد تقاضای سرمایهای باعث شده تا مهار سمت تقاضا نیز در دست سیاستگذار بماند.

در همین هفته، رئیسکل بانک مرکزی با اشاره به متفاوت بودن چشمانداز تورمی از انتظارات موجود بر انتشار رسمی رقم تورم هدف در آینده نزدیک تاکید کرده است. ترکیب دادههای موجود با احتمال انتشار اوراق بدهی در آینده نزدیک و جمعآوری نقدینگی سرگردان این گمانه را تقویت میکند که بهرغم رشد اخیر دلار، امکان تثبیت ارز در نرخهای کنونی سناریوی محتملی باشد؛ وضعیتی که در صورت تحقق، به لحاظ تاثیرگذاری بر مفروضات پیشبینی سود شرکتها برای فعالان بازار سرمایه نیز حائز اهمیت است.

نه کرونایی آمده، نه کرونایی رفته!

رصد تحولات در بازارهای جهانی گویای آن است که قیمت سهام بعضا به سطح قبل از بحران پاندمی کرونا نزدیک شده و در مواردی (نظیر شاخص شرکتهای تکنولوژی نزدک) از آن عبور کرده است. به عبارت دیگر، با وجود تاثیرات وخیم این اتفاق بر عملکرد اقتصاد و پایداری تبعاتی همچون کاهش مصرف و بیکاری بالا، قیمتهای داراییهای ریسکپذیر پس از یک افت موقت، به گونهای رفتار میکنند که انگار نه خانی آمده و نه خانی رفته است! موشکافی درخصوص دلایل این امر نشان میدهد که سیاست بیمحابای پولی بانکهای مرکزی بهویژه در آمریکا نقش اصلی را در ایجاد این واکنش رفتاری ایفا کرده است.

در همین راستا، با خرید پر دامنه داراییها از جمله اوراق قرضه دولتی و شرکتی و سایر ابزار بدهی، حجم پایه پولی دلار در سه ماه اخیر حدود ۵۰ درصد افزایش یافته که به لحاظ حجم خلق نقدینگی در کل تاریخ بیسابقه است. روند کمابیش مشابهی نیز توسط سایر سیاستگذاران پولی در اروپا و ژاپن هم قابلمشاهده است.

فارغ از انتقاداتی که این روند درخصوص تبعات تورمی بلندمدت سیاستها برانگیخته، پیامد کوتاهمدت این مسیر احتمالا عبارت از بازگشت قیمت کلیه داراییهای ریسکپذیر به سطوح قبل از شیوع کرونا است. در این میان، بازار نفت و مواد خام و کالاها هنوز بیشترین فاصله از حد مزبور را دارند. از اینرو، انتظار میرود با بازگشت تدریجی فعالیتهای اقتصادی به روال عادی در ماههای آینده، بازار کالایی در سطح جهان شاهد رونق قیمتی باشد؛ وضعیتی که در صورت تحقق، برای عملکرد شرکتهای صادرکننده و تولیدکنندگان بزرگ مواد خام در بورس تهران نیز حائز اهمیت است.

شروین شهریاری | تحلیلگر بازارهای مالی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

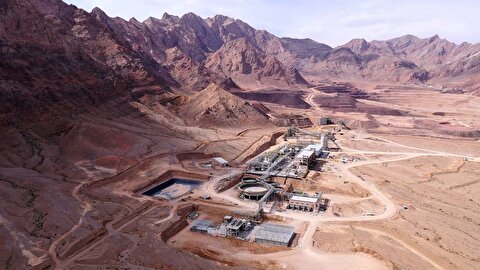

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد

اعلام نتایج انتخابات ۱۲ کمیسیون اتاق ایران

آقاجانلو: بستههای سرمایهگذاری اکتشافی استان کرمان به سرعت فراخوان شود

خرد جمعی برای حل بحرانها

معدن و صنایع معدنی در تقاطع بحران

بازدید مدیرعامل شرکت ملی صنایع مس ایران از نمایشگاه فلزات آهنی و غیرآهنی

ظرفیت ۵۰ میلیون تنی فولاد در بنبست مقررات

مصرف فولاد به تفکیک صنایع

شکستهشدن پیدرپی رکوردهای تولید در مجتمع فولادسازی زرند

نقشآفرینی در نظم نوین تجارت

اهمیت توسعه زنجیره مس

تب طلایی بورس کالا

افزایش قیمت دلار در سایه مذاکرات

زمان آغاز حراج و پیشفروش سکه

«متر» جدید حذف یارانهها

پیام تبریک مدیرعامل شرکت فولاد اکسین خوزستان به مناسبت هفته دولت و روز کارمند

دادوستد ۳۲۶ هزار تن محصول در بورس کالا

هفتهی صعودی نقره جهانی

CBAM فاتح پنجره صادرات فولاد سبز هند به اروپا

رکوردشکنی صبانور در تولید و فروش

آغاز سومین رویداد جامع معدن و صنایع معدنی در برج میلاد با حضور شرکت آهن و فولاد ارفع

۱۲ طرح معدنی و صنایع معدنی آماده افتتاح در هفته دولت/ ارزش طرحهای آماده افتتاح بیش از ۲.۳ میلیارد دلار است

آخرین وضعیت پرونده معدن طبس و سرانجام ۵ متهم

گزارش تصویری حضور شرکت آهن و فولاد ارفع در سومین رویداد جامع معدن و صنایع معدنی

محقق شدن اهداف برنامهریزیشده سال جاری در گروه توکا فولاد/ تأسیس «صندوق نیکوکاری نهال آتیه» در مجموعه توکا فولاد

۳۶ طرح صنعتی و معدنی فارس در هفته دولت افتتاح میشود

با مشارکت بخش خصوصی، انقلابی در حوزه اکتشاف رقم خواهیم زد